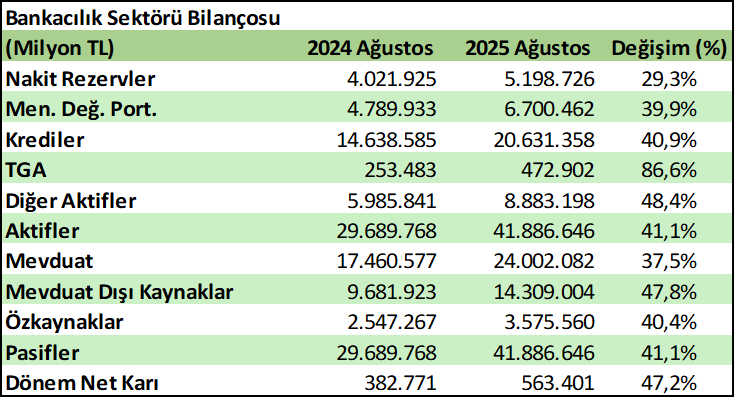

Bankacılık sektörünün 2024 Ağustos ile 2025 Ağustos dönemine bakıldığında, bilanço kalemlerinde güçlü bir büyüme öne çıkmaktadır. Toplam aktifler bir yılda %41,1 artışla 29.689.768 milyon TL’den 41.886.646 milyon TL’ye yükselirken, bu artışta kredilerdeki %40,9’luk büyüme ve menkul değerler portföyündeki %39,9’luk genişleme etkili olmuştur. Nakit rezervler %29,3 artarak 5.198.726 milyon TL’ye ulaşırken, takipteki kredilerdeki %86,6’lık yükseliş dikkat çekmektedir. Pasif tarafta, mevduatlar %37,5 artışla 24.002.082 milyon TL’ye yükselmiş, mevduat dışı kaynaklar ise daha hızlı bir ivmeyle %47,8 büyümüştür. Özkaynaklar %40,4 artarak 3.575.560 milyon TL’ye çıkarken, sektörün dönem net kârı %47,2 yükselerek 563.401.052 milyon TL’ye ulaşmıştır ve kârlılığın bilanço büyümesiyle paralel güçlendiği görülmektedir.

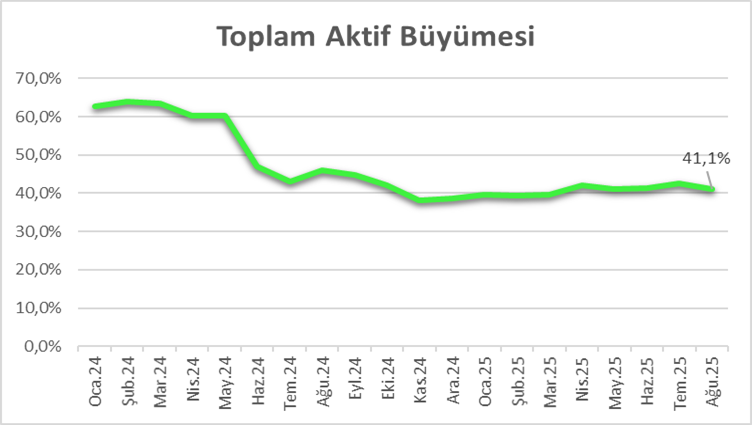

Bankacılık sektöründe toplam aktif büyümesi, her ay bir önceki yılın aynı ayıyla kıyaslandığında 2024’ün ilk çeyreğinde %60’ın üzerinde seyretmiş, Haziran’dan itibaren hız kaybederek yıl sonunda Aralık’ta %38,7’ye gerilemiştir. 2025’te ise daha dengeli bir seyir izleyerek Ocak–Mart’ta %39 civarında yatay kalmış, Nisan’dan itibaren toparlanarak yaz aylarında %41–43 bandında gerçekleşmiş ve Ağustos’ta %41,1 seviyesinde dengelenmiştir. Böylece 2024’teki yüksek tempolu artışın ardından 2025’te daha ılımlı bir patikaya geçiş olmuştur.

Kaynak: BDDK

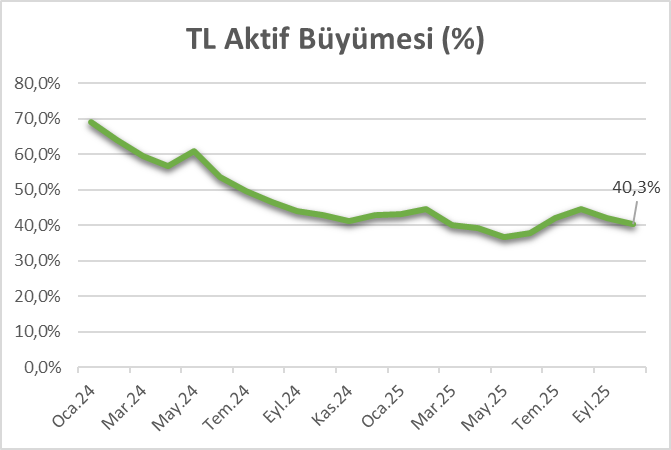

Bankacılık sektöründe TL aktif büyümesi, her ay bir önceki yılın aynı ayıyla kıyaslandığında 2024’te yüksek seviyelerde başlayıp yaz aylarında yavaşlayarak Aralık’ta %43,0 seviyesine gerilemiştir. 2025’te ise daha ılımlı ve dengeli bir seyir izleyerek Ocak–Şubat’ta %43–44,7, yaz aylarında toparlanarak Ağustos’ta %44,6 seviyesinde gerçekleşmiştir. Böylece 2024’te hızlı artış gösteren TL aktifler, 2025’te daha istikrarlı bir büyüme performansı ortaya koymuştur.

Kaynak: BDDK

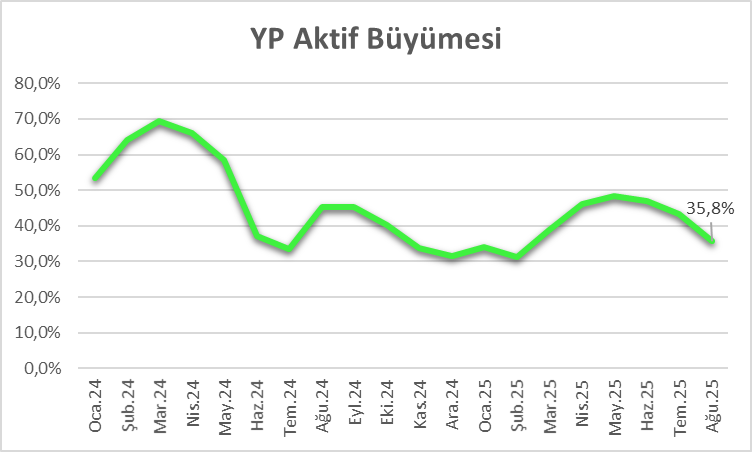

Bankacılık sektöründe YP aktif büyümesi, her ay bir önceki yılın aynı ayıyla kıyaslandığında 2024’ün ilk çeyreğinde yüksek seviyelerde seyrederek Ocak %53,4, Şubat %64,1, Mart %69,5 ile zirve yapmıştır. Yaz aylarında Haziran %37,2, Temmuz %33,6, Ağustos %45,3 ile hız kaybı görülmüş ve yıl sonunda Aralık %31,7 ile en düşük seviyeye inmiştir. 2025’te ise büyüme dalgalı bir seyir izlemiş, Ocak %34,0, Şubat %31,2, yaz aylarında toparlanarak Temmuz %43,3, Ağustos %35,8 seviyelerinde gerçekleşmiştir. Bu tablo, 2024’te yüksek bazın ardından YP aktiflerde düşüş yaşandığını, 2025’te ise toparlanmanın dalgalı biçimde sürdüğünü göstermektedir. TL aktif büyümesi ise hem 2024 hem 2025’te daha dengeli ve istikrarlı bir seyir izlemiş, YP aktif büyümesi TL’ye göre daha dalgalı kalmıştır.

Kaynak: BDDK

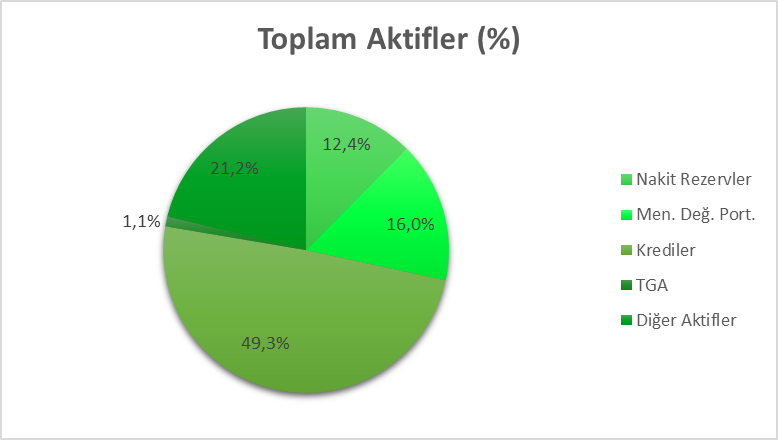

2025 Ağustos itibarıyla bankacılık sektörünün toplam aktif yapısı, 2024 Ağustos ile büyük ölçüde benzerlik göstermektedir. Krediler %49,3 ile değişmeden en büyük payı korurken, nakit rezervler %12,4’e gerileyerek hafif düşüş kaydetmiştir. Menkul değerler portföyü %16,0 ile yatay seyrederken, takipteki krediler %1,1 ile küçük bir artış göstermiştir. Diğer aktifler %21,2’ye yükselerek 1 puanlık artışla dikkat çekmiştir. Böylece krediler ve menkul değerler, sektördeki ağırlıklı paylarını sürdürmüştür.

Kaynak: BDDK

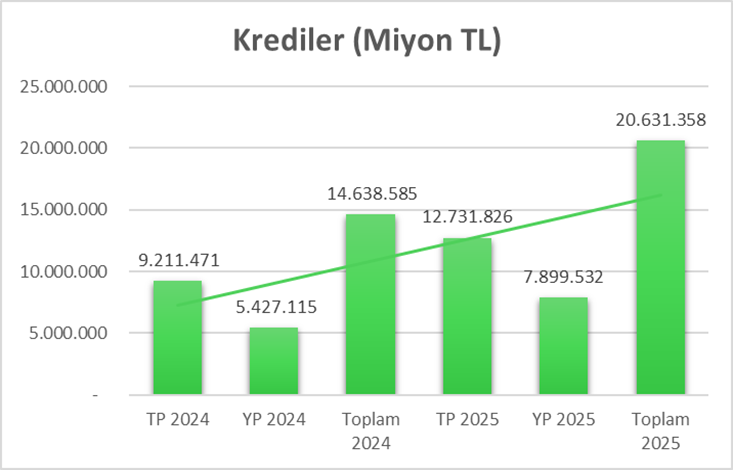

2025 Ağustos itibarıyla bankacılık sektöründe krediler, 2024 Ağustos ile kıyaslandığında belirgin bir artış göstermiştir. TL krediler 9.211.471 milyon TL’den 12.731.826 milyon TL’ye (%38,2 artış), YP krediler 5.427.115 milyon TL’den 7.899.532 milyon TL’ye (%45,6 artış) yükselmiş ve toplam krediler 14.638.585 milyon TL’den 20.631.358 milyon TL’ye (%40,9 artış) ulaşmıştır. TL ve YP kredilerdeki artış, toplam kredilerde dengeli bir büyüme ortaya koymuştur.

Kaynak: BDDK

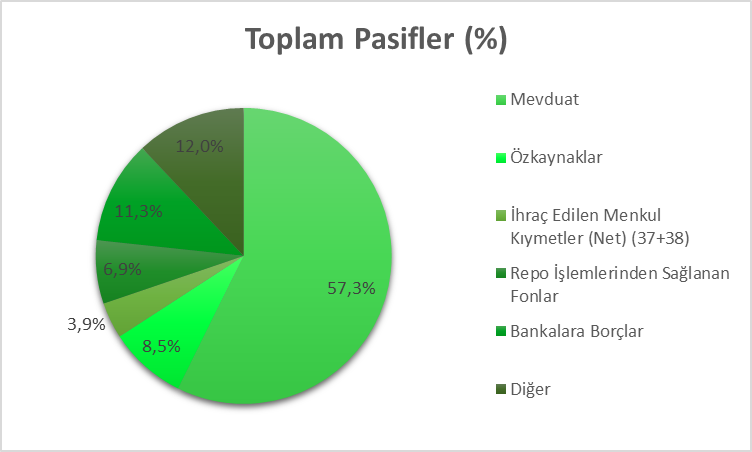

2025 Ağustos itibarıyla bankacılık sektörünün toplam pasif yapısı, 2024 Ağustos ile büyük ölçüde benzerlik göstermektedir. Mevduatın payı %57,3 ile hafif gerilerken, özkaynaklar %8,5 ile yatay kalmıştır. İhraç edilen menkul kıymetler %3,9, repo işlemlerinden sağlanan fonlar %6,9, bankalara borçlar %11,3 ve diğer kalemler %12,0 ile küçük değişimler göstermiştir. Mevduat ağırlığını korurken, diğer kaynaklarda sınırlı değişimler dikkat çekmektedir.

Kaynak: BDDK

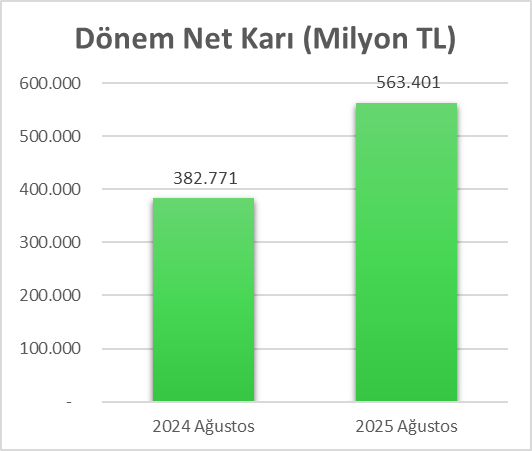

2025 Ağustos itibarıyla bankacılık sektörünün dönem net kârı 563.401.052 milyon TL olarak gerçekleşmiş ve 2024 Ağustos’a göre önemli bir artış göstermiştir. 2024 yılsonuna göre özkaynaklar %23,4 artışla 3.575.560 milyon TL seviyesine ulaşmış, sektörün sermaye yeterliliği standart oranı %18,25 olarak kaydedilmiştir. Bankacılığın kârlılık ve sermaye yapısı istikrarlı bir şekilde güçlenmeye devam etmiştir.

Kaynak: BDDK

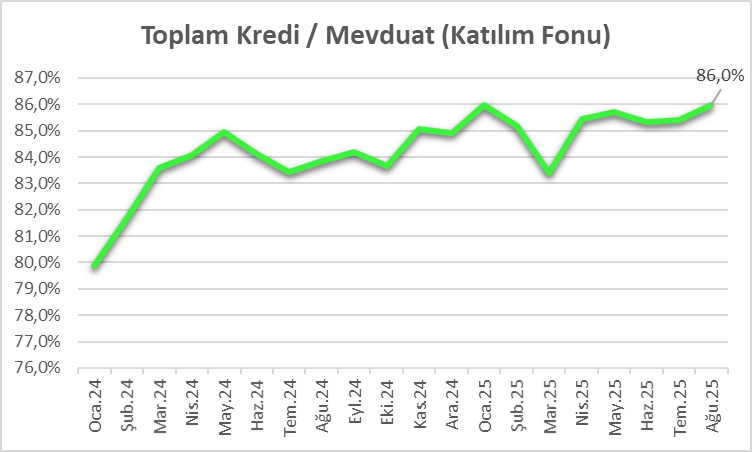

Bankacılık sektöründe Toplam Kredi/Mevduat oranı (Katılım Fonu), 2024 boyunca genellikle %80–85 bandında seyretmiş, yıl sonuna doğru Kasım %85,1, Aralık %84,9 seviyelerinde dengelenmiştir. 2025 yılında ise oran ılımlı bir artış göstererek Ocak %86,0 seviyesine yükselmiş, yıl boyunca %83,4–86,0 bandında dalgalanmış ve Ağustos’ta %86,0 ile yılın en yüksek seviyesine ulaşmıştır. Bankacılığın kredi-mevduat kullanımında istikrarlı bir büyüme eğilimi gözlenmiştir.

Kaynak: BDDK

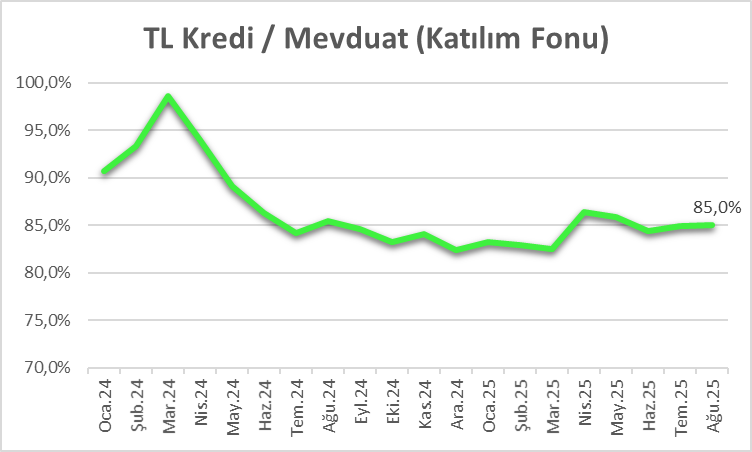

Bankacılık sektöründe TL Kredi/Mevduat oranı (Katılım Fonu), 2024 başında yüksek seviyelerde seyretmiş; Ocak %90,7, Şubat %93,3 ve Mart %98,6 ile zirveye ulaşmıştır. Yaz aylarında ise oran kademeli olarak düşmüş, Haziran %86,3, Temmuz %84,2 ve Ekim %83,2’ye gerilemiş, yıl sonunda Aralık %82,4 ile dengelenmiştir. 2025’te oran daha ılımlı bir seyir izlemiş; Ocak–Mart %82,5–83,3, yaz aylarında toparlanarak Ağustos %85,0 seviyesine yükselmiştir. 2024’teki yüksek bazın ardından, TL kredilerin mevduata oranı 2025’te daha dengeli ve istikrarlı bir görünüm sergilemiştir.

Kaynak: BDDK

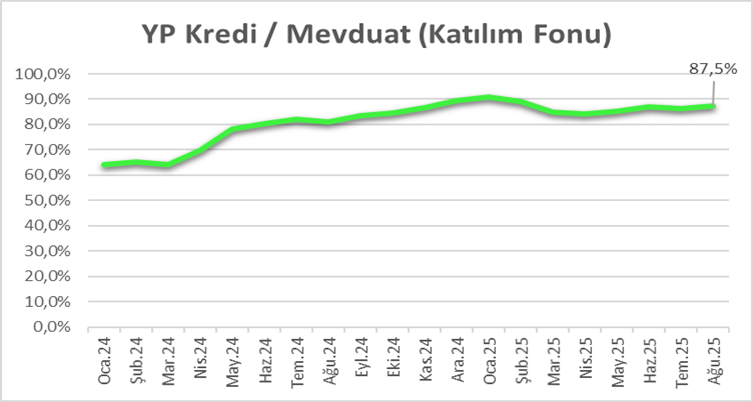

Bankacılık sektöründe YP Kredi/Mevduat oranı (Katılım Fonu), 2024’ün başında %64–65 bandında başlayıp yıl boyunca düzenli bir yükseliş göstermiştir. Oran Mayıs’ta %78,2, Haziran %80,5, Temmuz %82,0 ile artışını sürdürmüş, yıl sonunda Aralık %89,5 ile zirveye ulaşmıştır. 2025 yılında oran Ocak %90,9, Şubat %89,2 ile yüksek seviyelerini korumuş, yıl içinde küçük dalgalanmalar yaşayarak Ağustos’ta %87,5 seviyesinde dengelenmiştir. YP kredilerin mevduata oranı, hem 2024 hem 2025’te yüksek ve istikrarlı bir artış trendi sergilemiştir.

Kaynak: BDDK

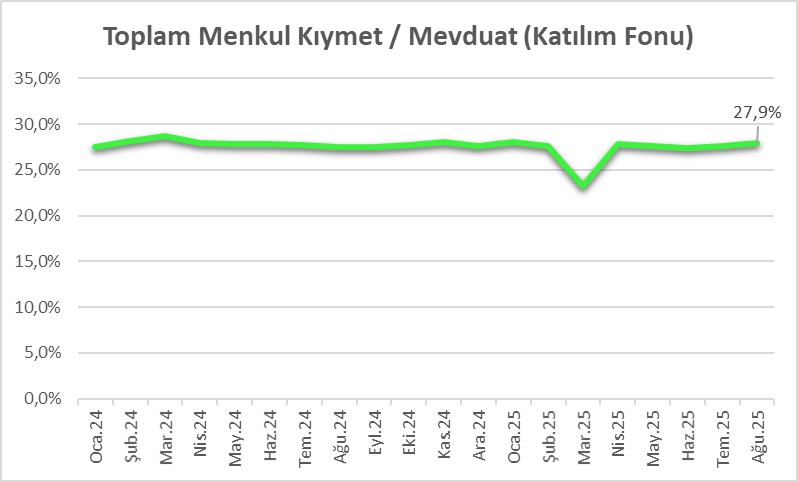

Bankacılık sektöründe Toplam Menkul Kıymet/Mevduat oranı (Katılım Fonu), 2024 boyunca genel olarak %27–28 bandında istikrarlı bir seyir izlemiş, yıl sonunda Aralık %27,6 seviyesinde dengelenmiştir. 2025 yılında oran Ocak %28,0 ile yatay başlamış, Mart ayında %23,2 ile kısa süreli bir düşüş yaşamış, sonrasında toparlanarak Ağustos’ta %27,9 seviyesine ulaşmıştır. Menkul kıymetlerin mevduata oranı hem 2024 hem 2025’te denge ve istikrar sergilemiştir.

Kaynak: BDDK

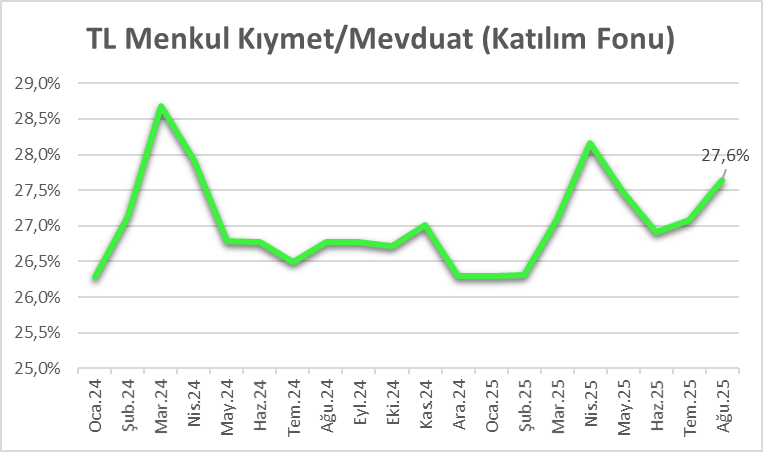

Bankacılık sektöründe TL Menkul Kıymet/Mevduat oranı (Katılım Fonu), 2024 boyunca genellikle %26–28 bandında istikrarlı bir seyir izlemiş ve yıl sonunda Aralık %26,3 seviyesinde dengelenmiştir. 2025 yılında oran Ocak–Şubat %26,3 ile yatay başlamış, Nisan %28,2 ile yükseliş göstermiş ve Ağustos’ta %27,6 seviyesinde dengelenmiştir.

Kaynak: BDDK

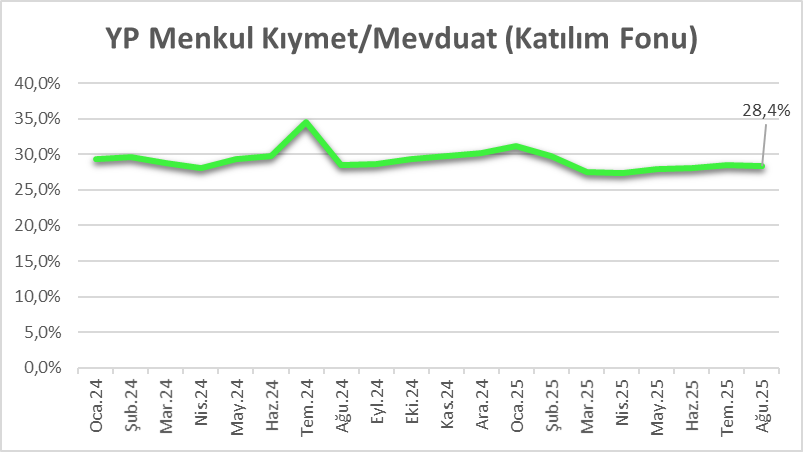

Bankacılık sektöründe YP Menkul Kıymet/Mevduat oranı (Katılım Fonu), 2024 boyunca genellikle %28–30 bandında seyretmiş ve yıl sonunda Aralık %30,2 seviyesine ulaşmıştır. 2025 yılında oran Ocak %31,2 ile yükseliş gösterdikten sonra, yıl içinde Mart %27,6, Nisan %27,3 ile kısa süreli düşüşler yaşamış ve yaz aylarında toparlanarak Ağustos’ta %28,4 seviyesinde dengelenmiştir.

Kaynak: BDDK

XBANK endeksi, Temmuz–Ağustos 2025 döneminde dalgalı bir seyir izlemiş, yılın başında 15.540,62 seviyesinden Temmuz sonu itibarıyla 16.099,76 seviyesine yükselmiş ve küçük dalgalanmalarla devam etmiştir.

Eylül ayında ise zaman zaman sert düşüşler görülmüş; özellikle 3 Eylül %6,37 düşüş ile öne çıkarken, 15 Eylül %6,06 yükseliş ile toparlanma yaşanmıştır. Eylül sonu itibarıyla endeks 30 Eylül 2025’te 15.490,17 seviyesinde kapanmış, endeks kısa vadeli dalgalanmalara rağmen yaklaşık yatay ve istikrarlı bir performans sergilemiştir.

Kaynak: MATRIKS